Fabio De Masi hat für die Rosa-Luxemburg-Stiftung die englischsprachige Studie «When Finance meets Big Data. Financial Technology and the Scramble for Africa» verfasst. Die Ergebnisse fasst er im Gespräch mit Caroline Hüglin zusammen.

Warum ist das Thema FinTech, also Unternehmen, die mit Datentechnologie Finanzgeschäfte tätigen, relevant?

Wenn Daten-Kapitalismus und Big Data, also große Datenmengen, auf Finanz-Kapitalismus treffen, können neue mächtige Finanzkonzerne entstehen, die zu großen unregulierten Schattenbanken werden. So verfolgte etwa der Mutterkonzern von Facebook, Meta, vorrübergehend das Ziel einer eigenen Digitalwährung. Meta hat etwa ein Drittel der Menschheit als Kund*innen und verfügt über umfassende soziale Verhaltensdaten. Dagegen wäre die Deutsche Bank ein Kindergeburtstag. Aufgrund der neuen Rolle von Big Tech Konzernen auf dem Finanzmarkt und ihrer potentiellen Marktmacht sowie aufgrund der Tatsache, dass immer mehr Menschen online einkaufen und digital bezahlen, diskutieren die führenden Zentralbanken der Welt über staatliche Digitalwährungen.

Warum haben Sie in Ihrer Studie ausgerechnet Afrika und dort insbesondere Kenia und Südafrika stärker in den Blick genommen?

Fabio De Masi ist ehemaliges Mitglied des Europäischen Parlaments (2014 - 2017) und des Deutschen Bundestages (2017 - 2021). Er war stellvertretender Vorsitzender der Fraktion DIE LINKE und deren finanzpolitischer Sprecher. Derzeit ist er ehrenamtlicher Fellow für digitale Finanzmärkte und Finanzkriminalität bei der deutschen NGO Finanzwende, die sich für besser regulierte Finanzmärkte einsetzt, und er schreibt regelmäßig für Tages- und Finanzeitungen. De Masi ist außerdem Gastforscher am Financial Innovation Hub der Universität Kapstadt in Südafrika.

Caroline Hüglin ist Projektmanagerin Südliches Afrika bei der Rosa-Luxemburg-Stiftung.

Weltweit gelten etwa 1,4 Milliarden Menschen als «underbanked», da sie aufgrund unregelmäßiger Einkommen in der informellen Ökonomie über keine Bankkonten verfügen. Etwa 60 Prozent von ihnen lebt in Afrika. Dies ist eine Goldgrube für FinTechs, also Finanzunternehmen, die mit Datentechnologie arbeiten. Durch die Expansion von Mobilfunk und Internet in Afrika haben sich Ägypten, Nigeria, Kenia und Südafrika als Zentren des afrikanischen FinTech-Booms etabliert. Mit Verhaltensdaten aus dem Internet und der Telekommunikation, wie der Häufigkeit der Käufe von Telefonguthaben, lassen sich sehr günstig Kredit Ratings – also das Kreditrisiko – von potentiellen Schuldner*innen ermitteln, die über keine Sicherheiten oder regelmäßige Einkommen verfügen.

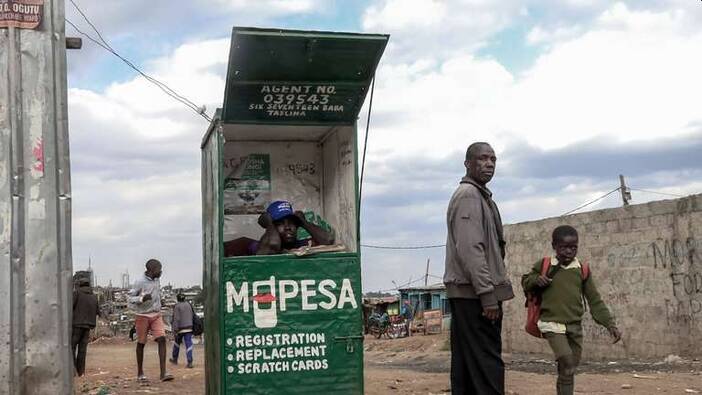

Herkömmliche Banken haben viele Geschäftsfelder und daher nicht die Möglichkeit sich ausschließlich auf digitale Strategien zu konzentrieren. FinTechs besetzen diese Lücke und holen nun die Ärmsten in den digitalen Geldkreislauf. Die M-Pesa Technologie aus Kenia ist eine der am meisten genutzten Finanztechnologien in Afrika, die mit einfachsten Mobiltelefonen funktioniert. Südafrika gilt wegen der hohen Verbreitung von Smartphones und der für afrikanische Verhältnisse hohen finanziellen Inklusion als besonders reifer FinTech Markt.

Was ist gegen finanzielle Inklusion und Datentechnologie einzuwenden?

Finanzielle Inklusion kann sinnvoll sein. Kredite sind in der Tat wichtig, um Investitionen zu finanzieren. Datentechnologie kann dabei eine wichtige Rolle spielen. Es mag auch einzelne Beispiele geben, wo sich arme Menschen mit Hilfe solcher Kredite eine unternehmerische Existenz aufbauen konnten. Die überwiegende Mehrheit nutzt die Kredite jedoch notgedrungen für den alltäglichen Konsum und zur Deckung der Grundbedürfnisse. Viele FinTechs treiben Menschen mit Armutslöhnen in die Überschuldung, entziehen der lokalen Ökonomie Kaufkraft und verteilen dann die Profite an internationale Investor*innen. Dies geht sogar so weit, dass etwa in Nigeria die Kontakte aus dem Telefonverzeichnis säumiger Schuldner*innen angeschrieben werden, um sozialen Druck bzw. «debt shaming» auszuüben. Das FinTech-Unternehmen Jumo in Kapstadt leitet etwa Kreditwürdigkeit aus dem Fahrverhalten von Uber-Fahrer*innen ab und die Tyme Bank analysiert die Lebensgewohnheiten ärmerer Menschen in Südafrika durch die Analyse ihres Einkauf-Verhaltens.

Und welche Beispiele gibt es aus Kenia?

Das kenianische Mobilfunkunternehmen Safaricom hat gemeinsam mit der britischen Entwicklungsbehörde und der britischen Vodafone die M-Pesa Technologie entwickelt. Diese Kreditplattform ist aus der Praxis in vielen afrikanischen Ländern entstanden sich in Familie und Freundeskreis gegenseitig Prepaidguthaben für Handys per SMS zu übermitteln. Safaricom verlangt, etwa bei der Auszahlung eines Grundeinkommens in Kenia, in der Spitze bis zu 20 Prozent Gebühren und ist eines der profitabelsten Unternehmen Afrikas.

Zu Beginn finanzierten Think Tanks wie Financial Sector Deepening Kenya und die Gates Foundation Studien von US-ÖkonomInnen, die nachweisen sollten, dass zwei Prozent der Bevölkerung Kenias durch M-Pesa aus der Armut geholt wurden. Diese Studien wurden später für methodische Mängel kritisiert. Mittlerweile gibt es eine kritische Debatte, da Safaricom selbst während der Coronakrise einen Tribut in Form hoher Dividendenzahlungen an die britische Vodafone leistete. Diese Dividenden haben die Ärmsten in Kenia finanziert und dies hat auch die kenianische Regierung veranlasst einzugreifen.

Welche Alternativen gibt es zu diesen Entwicklungen?

Es gäbe Möglichkeiten Datenprofite über Steuern abzuschöpfen oder das Kartellrecht zu schärfen. Außerdem müsste auch Bargeld weiter geschützt werden, um die Abhängigkeit der Ärmsten von FinTechs nicht noch zu erhöhen. Die jüngeren Turbulenzen in Nigeria haben gezeigt, dass die Einführung neuer Banknoten und das Ausweichen auf digitale Zahlungsmethoden in der informellen Ökonomie zu erheblichen Verwerfungen führen kann.

Gleichwohl brauchen wir auch öffentliche Alternativen für das digitale Zeitalter. Dazu gehören digitale Zentralbankwährungen. Dabei kommt es aber sehr auf die konkrete Ausgestaltung an. Dies wird auch ein Thema einer zweiten Veröffentlichung für die Rosa-Luxemburg-Stiftung sein, die Südafrika stärker in den Fokus nimmt. Spannend erscheinen mir auch öffentliche FinTechs wie in Brasilien. Dort hat eine Gemeinde mit hoher Armutsquote in der Nähe von Rio de Janeiro, die von der Arbeiterpartei Lulas regiert wird, mit den Rohstoffeinnahmen des Ölkonzerns eine eigene Digitalwährung einer kommunalen Entwicklungsbank aufgesetzt. Das öffentliche FinTech der kommunalen Entwicklungsbank ermöglicht den Ärmsten ohne Gebühren Sozialleistungen über ihr Telefon zu empfangen und kommunale Gebühren in der Digitalwährung zu bezahlen, sowie lokale Einkäufe zu tätigen, bei denen die lokalen Unternehmen Gebühren für jede Transaktion entrichten, die weit günstiger sind als bei Visa oder Mastercard. Der Umtausch in die Landeswährung Real erfolgt reibungslos und günstig. Die Kommune spart Verwaltungsaufwand und finanziert hierüber günstige Kredite für die lokale Wirtschaft. Auch dieses Modell wird im Rahmen der zweiten Veröffentlichung für die Rosa-Luxemburg-Stiftung betrachtet werden.