Folge 2 von «CASH IS KING - Vonovia und Co. verstehen». Eine Reihe von Knut Unger zur Lage der finanzialisierten Wohnungswirtschaft.

Noch im März 2024 hatte die Vonovia wegen hoher Immobilienabwertungen öffentlich ein schlechtes Bild abgegeben. Pünktlich zur Hauptversammlung am 8. Mai 2024 versucht die Vonovia, das Bild zu korrigieren. Dabei spielt ihr in die Karten, dass ihr das Land Berlin mit einem Wohnungsrückkauf im Umfang von 700 Millionen Euro die gefährdete Liquidität sichert. Bereits im Laufe des Jahres 2024 will die Vonovia wieder mehr in gewinnsteigernde Modernisierungen investieren. Den Anlegern verspricht sie eine starke Erhöhung der Dividende. Dafür soll der Staat auf Beschränkungen der Mietererhöhungen verzichten.

Knut Unger ist Mitarbeiter des MieterInnenvereins Witten und Umg. e.V. und aktiv bei der Plattform kritischer Immobilienaktionär*innen und dem bundesweiten Mieter*innenbündnis VoNO!via & Co.

«Wir wissen, dass unsere Verschuldung für die gegebene Zins-Situation zu hoch ist», sagte Vonovia-Chef Rolf Buch im Sommer 2023 vor Analysten. Es werde Jahre dauern, bis aus der «Schuldenstory» der Vonovia wieder eine «Eigenkapitalstory» werde. Nicht um Wachstum und zukünftige Gewinne gehe es nun, sondern um flüssige Mittel, mit denen die in den letzten Jahren angehäuften Schulden abgebaut werden können. Das Zeitalter der mit Mieten und Krediten finanzierten Großübernahmen der Konkurrenz wurde so für beendet erklärt.

Der im März 2024 veröffentlichte Geschäftsbericht 2023 schien diese Diagnose zu bestätigen. Die Immobilien der Vonovia mussten um 10,6 Milliarden Euro abgewertet werden, die Verschuldungsrate stieg um mehr als zwei Prozentpunkte. Der Verkauf von Wohnungen und Mehrfamilienhäusern, der eigentlich flüssige Finanzmittel in die Kassen spülen sollte, war fast zum Erliegen gekommen. Die kurz zuvor noch bedeutenden Renditetreiber Modernisierung und Neubau mussten zusammengestrichen werden. Auch die als Zukunftshoffnung gehandelten zusätzlichen Dienstleistungen floppten. Nur die Mieten stiegen auch ohne Investitionen immer weiter und vermittelten den Anleger*innen Zuversicht.

Als am 30. April 2024 der Zwischenbericht für das erste Quartal 2024 erschien, fand Vonovia-Chef Buch allerdings ganz andere Worte: «Die Talsohle bei der Wertentwicklung ist praktisch greifbar. Wir erwarten, die Phase der Stabilisierung in diesem Jahr abzuschließen. Die Rückkehr zum Wachstumskurs ist in Sicht. Spätestens ab 2025 wollen wir umschalten und uns wieder auf die Steigerung unserer Erträge konzentrieren.»

Wie ist die Wende vom April 2024 zu erklären?

Erstens stand die Hauptversammlung 2024 kurz bevor. Traditionell ist das ein Termin, bei dem den Aktionär*innen Gewinnerwartungen und der Öffentlichkeit ein positives Image vermittelt werden sollen. Vonovia-Chef Rolf Buch nutzt sie auch gern zum Politisieren. In einer Journalistenpräsentation führte der Konzern schwere Geschütze gegen die gerade mit «Ach und Krach», gegen den erklärten Willen der FDP, geretteten Verlängerung der lahmen, weil kaum wirksamen Mietpreisbremse auf. Sie drohe, den «Markt in eine Schieflage zu bringen». Die Mieten würden im Vergleich zu Lebensmitteln und Energie zu wenig steigen und seien «nicht leistungsgerecht». Dringend benötigter Neubau könne «so nicht entstehen». Die Mietgesetze müssten so verändert werden, dass sie nicht mehr «vermögende Menschen» schützten. Außerdem müssten Baustandards vereinfacht und die Staatsquote gesenkt werden (siehe Vonovia Geschäftsentwicklung 1. Quartal 2024). Diese Verknüpfung einer neoliberalen Agenda mit einer wortreich formulierten Sorge um eine ausreichende Wohnungsversorgung ist politisches Programm. In einem Artikel der WAZ wird der Vorstandvorsitzende der Vonovia, der pro Jahr eine Gesamtvergütung von mehreren Millionen Euro erhält, sogar persönlich und berichtet über die Schwierigkeiten seiner Tochter, die als Berufsanfängerin in Frankfurt angeblich einen Gehaltnachweis ihres Vaters vorzeigen musste, um zu einer Wohnung zu kommen.

Zweitens hat die Finanzengineering-Abteilung der Vonovia tatsächlich hart gearbeitet. Sie hat mehrere in absehbarer Zeit auslaufende Unternehmensanleihen aus Furcht vor später noch höheren Zinsen frühzeitig abgelöst und in den letzten Monaten drei große neue Unternehmensanleihen starten können. Eine davon in Britischen Pfund, eine andere in Schweizer Franken. Die Vonovia ist stolz, dass die internationalen Finanzmärkte ihre vorrangig deutschen Wohnungen als Anlageziel schätzen. Die Zinsen sind mit über vier, fünf Prozent im Vergleich zu den Konditionen, die es noch 2021 gab, allerdings sehr hoch. Dies gilt auch für die größte und neueste Anleihe, einen «Social Bond» über 800 Millionen Euro. Der soll angeblich preisgünstige Wohnungen finanzieren, wobei man fragen kann und muss, wo es bei der Vonovia überhaupt preisgünstigen Neubau gibt. In eine ähnliche Kategorie fällt die zinsvergünstigte Anleihe über 600 Millionen Euro, die die Europäische Investitionsbank der Vonovia bereits im Herbst 2022 für die Finanzierung energetischer Investitionen bewilligte. Von ihr wurden im Geschäftsjahr 2023 die ersten 450 Millionen Euro ausgezahlt. Wie sich aus einer Anfrage der Bundestagsabgeordneten Caren Lay (Die Linke) ergibt, ist diese Anlage mit keinerlei sozialen Auflagen verbunden. Sie taucht auch nicht in den Modernisierungsabrechnungen der Mieter*innen auf, obwohl dies bei zinsvergünstigten öffentlichen Darlehen gesetzlich vorgesehen ist.

Drittens ist es der Vonovia kurz vor der Hauptversammlung gelungen, ein größeres Wohnungspaket zu veräußern. Ende April 2024 erwarb das Land Berlin über seine landeseigenen Wohnungsunternehmen von Vonovia 4.500 Wohnungen in Plattenbauweise für einen Preis von 700 Millionen Euro. Nach Vonovia-Angaben liegt der Buchwert bei 698 Millionen Euro. Der Konzern feiert diesen Verkauf als Bestätigung seiner fiktiven Wertermittlung. Allerdings handelt es sich um den Buchwert nach Abwertung zum 31.12.2023. Vor diesem Termin hätte die Vonovia ca. 14 Prozent mehr verlangen müssen, um kein bilanzielles Verlustgeschäft zu machen. Der Kauf ist also keine Bestätigung für die ursprüngliche Wertermittlung der Vonovia, sondern vor allem dafür, dass der Konzern den Wert seiner Wohnungen deutlich überschätzt hatte. Gut möglich, dass nach diesem Discount jetzt auch weitere Verkäufe «zum Buchwert» möglich werden. Die Vonovia peilt laut eigener Aussagen ein Volumen von 3 Milliarden Euro an. Den Wertverlust vom Jahresende 2023 aufholen kann sie damit nicht.

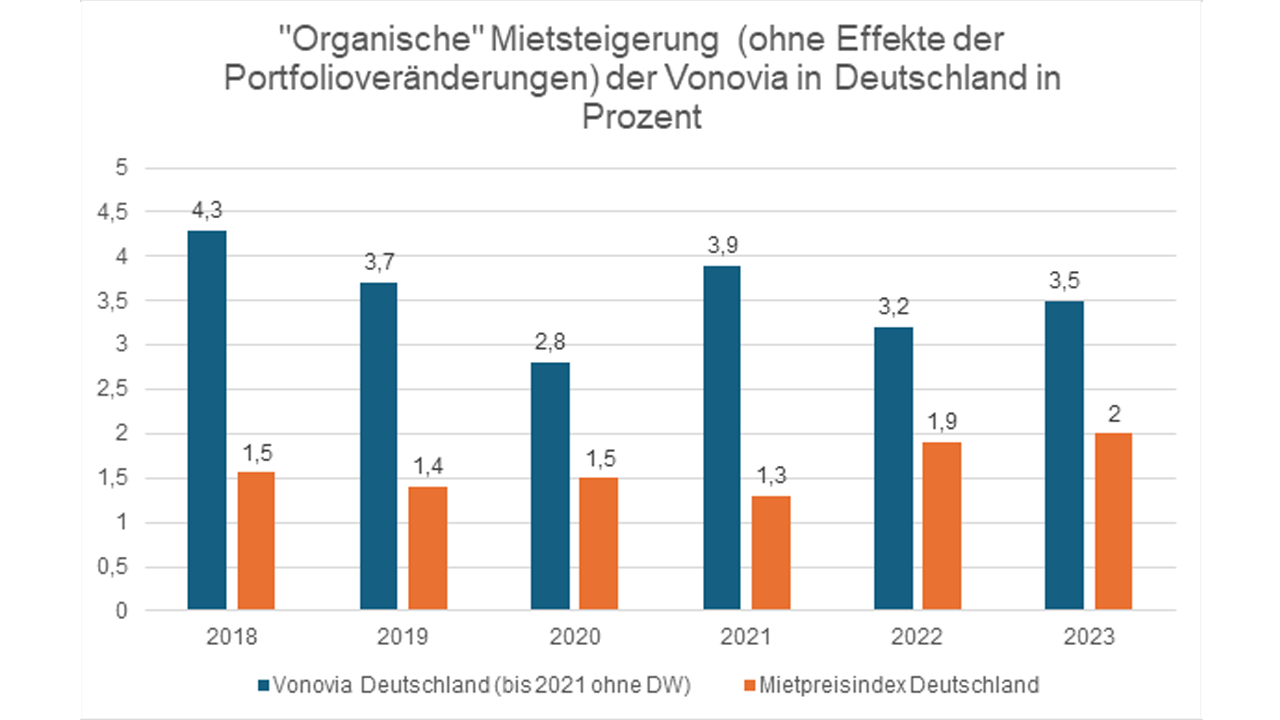

Und viertens sind die von der Vonovia erwarteten Mietsteigerungen noch einmal gestiegen, - trotz verlängerter Mietpreisbremse! Im Geschäftsjahr 2023 stiegen die Mieten der Vonovia ebenso wie in den letzten zwölf Monaten um 3,8 Prozent, in Deutschland allerdings nur um 3,3 Prozent (Q1 2024, Earnings Call Presentation). Trotzdem liegt auch diese Steigerungsrate weit über dem bundesweiten Mietpreisindex (siehe Abbildung 1). Sie ist im Jahr 2023 mehr als sonst üblich nicht auf mieterhöhungswirksame Modernisierungen zurückzuführen, sondern vorwiegend auf Anpassungen an die «Marktmieten».

Die Vonovia verspricht ihren Anlegern, die Mieten im laufenden Jahr deutlich stärker anheben zu können als noch im März 2024 erwartet. Diese Einschätzung bildet auch die wichtigste Grundlage dafür, dass eine Steigerung der «Dividendenkapazität» auf 1 Milliarde Euro versprochen wird. Das wären 36 Prozent mehr als in diesem Jahr. Aber damit nicht genug. Die Vonovia verspricht außerdem, im Laufe des Jahres ihre Investitionstätigkeit wieder auszubauen. Im Mittelpunkt stehen energetische Modernsierungen und Solarenergie. Durch Mietsteigerungen und Einnahmen aus der Stromvermarktung soll es perspektivisch zu einer «organischen Wertsteigerung» von 3 Milliarden Euro kommen.

Soweit die positiven Einschätzungen, mit denen die Vonovia bei ihren Anleger*innen für gute Laune sorgen will. Sie können allerdings nicht davon ablenken, dass der Konzern auch weiter mit erheblichen Herausforderungen und Risiken zu kämpfen hat. Denn mit Ausnahme der Mietsteigerungen sind nicht nur die fiktiven, sondern auch alle realen Geschäftsergebnisse der Vonovia negativ. Das operative Ergebnis («EBITDA») des Verkaufs von Eigentumsobjekten (Recurring Sales) fiel von 135 Millionen Euro im Jahr 2021 auf 63 Millionen Euro im Jahre 2023. Zu den bisherigen Preisen nimmt der Eigentumswohnungsmarkt der Vonovia ihre Produkte nicht ab. Die Effekte aus der undurchsichtigen Eigenabrechnung wohnungsnaher Dienstleistungen vom «Hauswart» über die Energieversorgung bis zur Fassadendämmung, genannt Value Add, sind im ersten Quartal 2024 gegenüber dem Vorjahreszeitraum um stolze 56 Prozent zurückgegangen. Dies liegt an der reduzierten Modernisierung, angeblich aber auch, wie die Vonovia betont, an Einbußen externer Einnahmen ihrer Energietochter während der Gaspreiskrise. Soll dieser Niedergang ausgeglichen werden, muss die Vonovia massiv in diese Nebengeschäfte investieren, etwa in Strom aus Photovoltaikanlagen und Wärme aus eigenen Wärmepumpen, aber auch in neuartige Rauchwarnmelder, die Raumklima und Mieter überwachen, sowie zahlreiche weitere Möglichkeiten des sogenannten Smart Living. Dafür aber braucht die Vonovia flüssige Mittel. Und die hat sie nur zur Verfügung, wenn sie ihr Schuldenproblem in den Griff bekommt.

Bis 2030 müssen bei der Vonovia jährlich auslaufende Anleihen und Kredite in Höhe von 3,7 bis knapp 5 Milliarden Euro abgelöst werden. Und auch danach sind meist weit über 2 Milliarden Euro jährlich fällig. Viele der Anleihen, die erst vor wenigen Jahren begeben wurden, weisen sehr niedrige Zinsen auf. Selbst wenn die Leitzinsen wieder etwas sinken, kann das jetzige niedrige Niveau kaum gehalten werden. Seit 2021 stieg der Zinsaufwand der Vonovia für die Kerngeschäfte um 222 Millionen Euro oder 56 Prozent. Da mit der Ablösung der Anleihen erst begonnen wurde, ist in den nächsten Jahren insofern weiter mit hohen Zusatzbelastungen zu rechnen. Dies, nicht die Korrektur der fiktiven Immobilienwerte, ist die eigentliche Herausforderung und das größte Risiko für die börsennotierte Wohnungswirtschaft.

Um dieses Risiko zu minimieren, muss die Vonovia auch weiter große Wohnungsbestände verkaufen. Aber an wen? Die Landesregierung in Berlin wird ihr so bald wahrscheinlich nicht noch einmal den Gefallen tun können, einen größeren Wohnungsbestand zu Lasten der landeseigenen Wohnungsunternehmen zu übernehmen. In anderen Bundeländern fehlt in Ermangelung einer Bewegeung wie der Berliner Deutsche Wohnen und Co. enteignen ohnehin der dazu erforderliche politische Druck. Meist fehlen aber auch die Mittel und die geeigneten Träger für die Übernahme.

Im Jahr 2023 musste die Vonovia gleich zweimal zu einer Notlösung greifen und Anteile an den regionalen Wohnungsbeständen in Baden-Württemberg und in Norddeutschland an Investmentvehikel des Finanzinvestors Apollo verkaufen. Das brachte 2 Milliarden Euro Cash. Aber 52.000 Wohnungen, rund 10 Prozent des Bestandes, gehören nun nicht mehr der Vonovia allein. Der Gewinn, der Apollo zusteht, ist deutlich höher als der gekaufte Anteil. Das mindert das Potenzial für die Dividendenausschüttung an die eigenen Aktionär*innen. 41 Millionen Euro waren dies im Jahr 2023. Aus gutem Grund will Vonovia-Chef Buch einen solchen Deal möglichst nicht wiederholen. 141 Millionen Euro sollen es 2024 wieder werden.

Vor diesem Hintergrund ist Vonovia zu weiteren starken Mieterhöhungen verurteilt. Auch ohne Investitionen. Wie den Analysten erklärt wurde, werden die aktuellen Mietspiegel systematisch nach den Mieterhöhungsmöglichkeiten der nächsten Jahre ausgewertet. Dabei wird auch berücksichtigt, wenn Mieterhöhungen aufgrund der Kappungsgrenzen erst in den kommenden Jahren durchsetzbar sind. Angeblich bleiben die Wohnungen auch bei deutlichen Mieterhöhungen im erschwinglichen Segment. Buch rechnet seinen meist angelsächsischen Anleger*innen vor, dass bei einem Durchschnittseinkommen vom 41.475 Euro in Deutschland die Wohnkostenbelastung selbst bei neu vermieteten oder modernisierten Wohnung deutlich unter 25 Prozent des Einkommens liegen. Aber wie viele der Mieterhaushalte bei der Vonovia haben ein Einkommen in dieser Größenordnung?

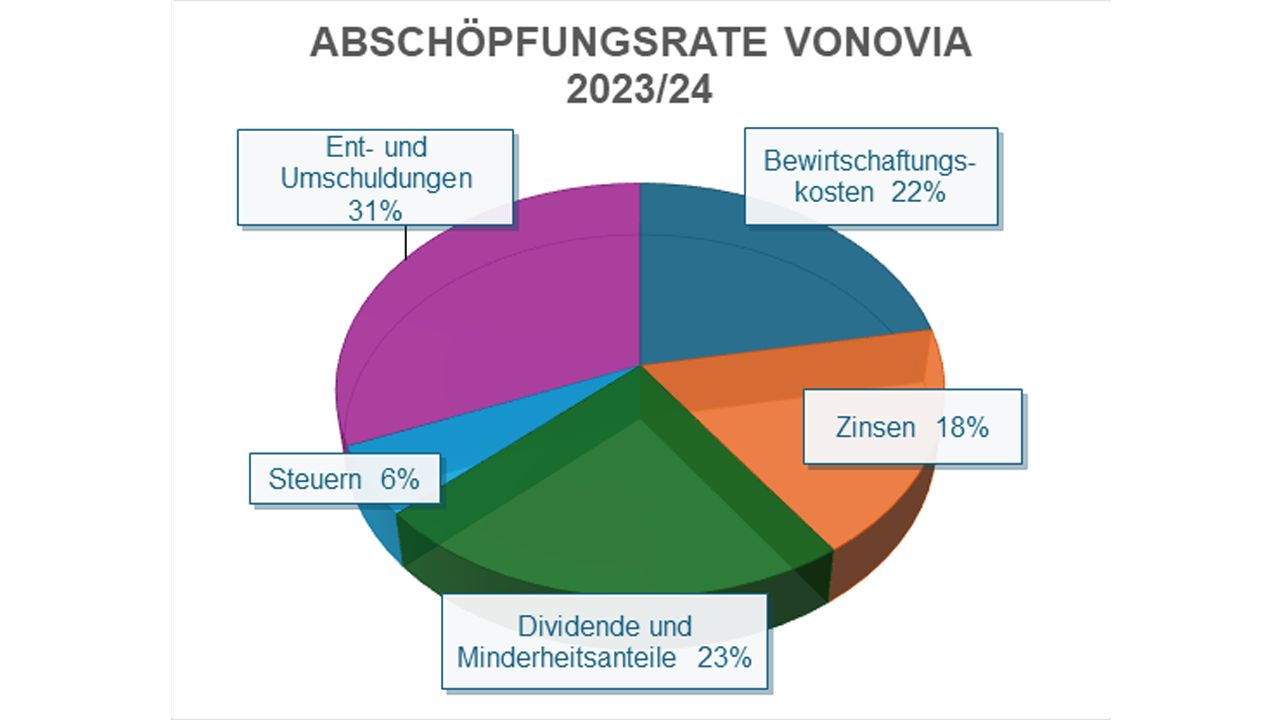

Dass die Vonovia trotz ihrer anspannten Lage nun auch noch die Dividende erhöhen will, ist dreist. Bezieht man die Zahlungen an den Finanzinvestor Apollo mit ein, sollen im Jahr 2024 wieder 23 Prozent der Mieteinnahmen an die Aktionär*innen fließen. Für die Bewirtschaftung (Instandhaltung und Verwaltung) wurden nur noch 22 Prozent der Mieteinnahmen verwandt.

Auf den Punkt gebracht ist die zentrale Botschaft des Wohnungskonzerns:

Mieter*innen sollen sowohl die Dividenden als auch die Umschuldungen und Krisenstrategien bezahlen.

In dieser Logik müssen deshalb natürlich einerseits Mieterhöhungsbeschränkungen abgeschwächt werden und andererseits mehr Subventionen an die einkommensschwächeren Haushalte fließen. Das größte Risiko für das Geschäftsmodell der Vonovia bleibt, dass die Bewohner*nnen die steigenden Mieten und Nebenkosten irgendwann nicht mehr zahlen können und deshalb rechtzeitig auch nicht mehr zahlen wollen.

Daten und Einschätzungen in diesem Artikel beruhen auf den Veröffentlichungen der Vonovia.